La triangolazione o operazione triangolare costituisce una particolare tipologia di cessione a catena, così denominata in quanto coinvolge tre soggetti distinti, in cui i beni sono oggetto di contratto di cessione distinti e in cui si realizza un unico trasferimento di merce, dal primo fornitore al destinatario finale.

L’operazione si svolge secondo lo schema, A → B → C, in cui:

B (promotore della triangolazione) acquista da A (primo cedente) una fornitura di beni, incaricando quest’ultimo di spedirli direttamente al proprio cliente C (destinatario finale o secondo cessionario). B è denominato anche “primo cessionario” o “secondo cedente”.

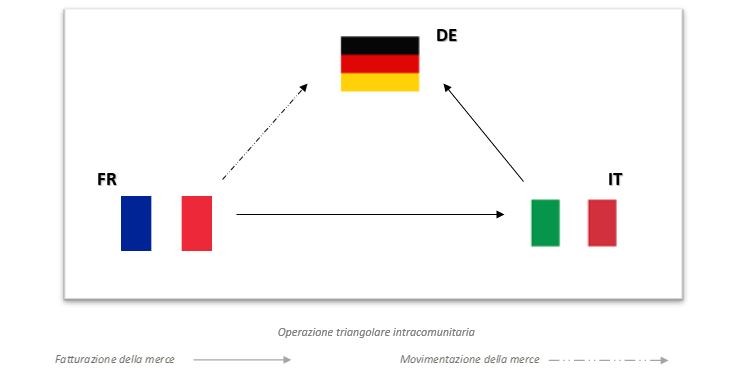

Nell’operazione di seguito illustrata, una società italiana acquista beni da una società francese, e rivende gli stessi ad un soggetto tedesco.

In questo caso:

- la società francese è il primo cedente,

- la società italiana è il promotore dell’operazione,

- la società tedesca è il destinatario finale,

- la merce è inviata direttamente dalla società francese alla società tedesca.

Analisi fiscale dell’operazione

Fase Passiva

Rapporto tra fornitore e promotore:

- il soggetto francese, fattura nei confronti dell’italiano senza applicazione della TVA (l’IVA francese);

- l’operatore economico Italiano - promotore dell’operazione - deve registrare la fattura in acquisto, solamente a livello formale ( 40, comma 2, del D.L. 331/93), senza applicazione dell’imposta. Inoltre, in tale fase, il promotore dell’operazione non dovrà compilare i modelli Intrastat;

- IT incarica il proprio fornitore FR di consegnare per suo conto i beni al proprio cessionario DE;

Fase attiva

Rapporto tra promotore e destinatario finale:

- IT deve emettere fattura nei confronti DE, senza applicazione dell’IVA, riportando in fattura la dicitura “operazione non imponibile” ai sensi dell' 41, comma 1, lett. a), del D.L. 331/93; e designa espressamente con annotazione sulla fattura DE quale debitore finale d’imposta (cioè responsabile del pagamento dell'imposta all'atto dell'arrivo dei beni al destino finale);

- il destinatario finale DE integra la fattura con l’IVA che trova applicazione in Germania;

- Per ciò che attiene alle comunicazioni Intrastat, il soggetto italiano deve compilare i modelli unicamente per la parte fiscale, indicando come natura dell’operazione “A” (operazione triangolare).

Ulteriori accorgimenti

Un ulteriore elemento di criticità nelle operazioni triangolari, è la scelta del soggetto che cura il trasporto della merce. È infatti essenziale che il destinatario finale non prenda parte alle operazioni di trasporto/spedizione della merce. Se si realizzasse questa casistica la vendita tra il soggetto francese e il soggetto italiano, sarebbe imponibile in Francia.

Si ricorda infine, l’importanza di entrare in possesso dei documenti attestanti l’avvenuta consegna della merce a destino in modo tale che IT possa garantire la non imponibilità dell’operazione.

Lo Studio rimane a disposizione in caso di approfondimenti in materia.