CASO PRATICO: OPERAZIONE TRIANGOLARE CON OPERATORE EXTRA UE

La triangolazione o operazione triangolare costituisce una particolare tipologia di cessione a catena, così denominata in quanto coinvolge tre soggetti distinti, in cui i beni sono oggetto di contratto di cessione distinti e in cui si realizza un unico trasferimento di merce, dal primo fornitore al destinatario finale.

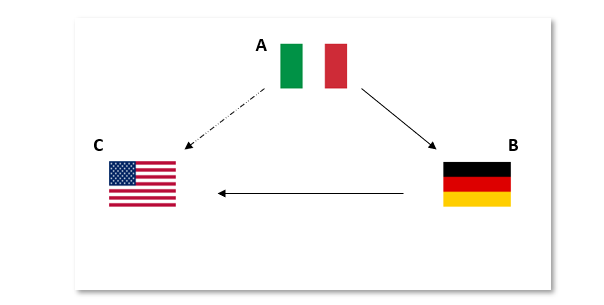

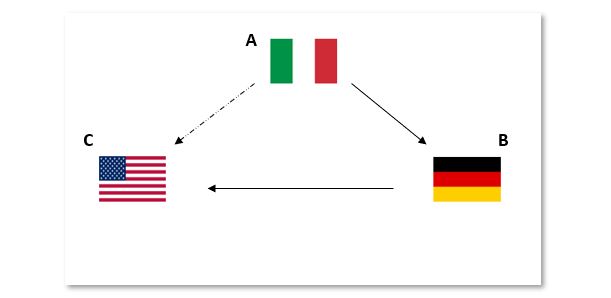

L’operazione si svolge secondo lo schema, A → B → C, in cui:

B (promotore della triangolazione) acquista da A (primo cedente) una fornitura di beni, incaricando quest’ultimo di spedirli direttamente al proprio cliente C (soggetto estero, secondo cessionario). B è denominato anche “primo cessionario” o “secondo cedente”.

Nel caso pratico di seguito riportato sarà analizzato uno scenario di triangolazione intracomunitaria impropria, dove il primo cedente nazionale (IT) vende merce ad un soggetto comunitario (DE), promotore della triangolazione; quest’ultimo effettuerà una seconda cessione nei confronti di un soggetto Extra-Ue (US), destinatario della merce.

Figura 1 Triangolare Extra UE – IT cura il trasporto

L’operazione prospettata è una cessione all’esportazione non imponibile ai sensi dell’art. 8, comma 1, D.P.R. 633/72. Nello specifico:

- nel caso in cui il trasporto sia curato dal primo cedente A, il codice IVA di interesse risulterebbe art. 8 comma 1, lett. A, DPR 633/72;

- Nel caso in cui il trasporto sia curato dal promotore B, il codice IVA di interesse risulterebbe art. 8 comma 1, lett. B, DPR 633/72; quest’ultima fattispecie richiederà che i beni oggetto dell’operazione siano esportati entro 90 giorni dal momento della consegna al vettore incaricato di prelevare la merce presso lo stabilimento del soggetto A.

Infine occorre specificare che se l’esportazione è curata direttamente dal soggetto C, l’operatore italiano dovrà necessariamente emettere fattura soggetta ad IVA nei confronti del cliente comunitario, poiché non sarà possibile applicare la non imponibilità concessa dall’articolo 8, comma 1, lett. a) e b) del D.P.R. 633/72.

Per tutte le casistiche citate la documentazione doganale di esportazione avrà come intestatario il soggetto B, il quale figurerà quale soggetto esportatore; mentre il soggetto A comparirà in tale documento all’interno del campo 44 con i riferimenti della propria fattura di vendita. Quest’ultimo adempimento si rende necessario per dimostrare l’avvenuta uscita della merce e l’ottenimento della non imponibilità IVA.

Trattandosi di un’esportazione doganale, per lo scenario di interesse, l’operatore italiano non dovrà compilare alcun modello Intrastat, relativamente alla prima cessione nei confronti del soggetto comunitario.

Lo Studio rimane a disposizione in caso di approfondimenti in materia.

43122 Parma (PR) | Italia

Tel: +39 0521 289546

Fax: +39 0521 386558

Mail:

Powered by The BB's Way